Trong bối cảnh nền kinh tế ngày càng phát triển, việc hiểu rõ và áp dụng chính sách thuế là điều quan trọng đối với người lao động, đặc biệt là những người đang sinh sống và làm việc tại Nhật Bản. Với sự thay đổi liên tục trong hệ thống thuế thu nhập cá nhân, bài viết này sẽ cung cấp những thông tin chi tiết về “Cách tra thuế thu nhập cá nhân ở Nhật (Cập nhật 2024)“.

1. Thuế thu nhập cá nhân ở Nhật Bản

Thuế thu nhập cá nhân ở Nhật Bản là một loại thuế đánh vào thu nhập của cá nhân, bao gồm thu nhập từ tiền lương, tiền công, thu nhập từ kinh doanh, thu nhập từ đầu tư,… Thuế thu nhập cá nhân ở Nhật Bản được áp dụng theo biểu thuế lũy tiến từng phần, với mức thuế suất cao nhất là 45%.

2. Nhóm đối tượng đóng thuế thu nhập cá nhân tại Nhật

Tại Nhật Bản, cá nhân có thu nhập chịu thuế tại Nhật Bản đều phải nộp thuế thu nhập cá nhân, bao gồm:

Cá nhân có quốc tịch Nhật Bản

Cá nhân có quốc tịch Nhật Bản, bất kể cư trú tại Nhật Bản hay không, đều phải nộp thuế thu nhập cá nhân cho tất cả các khoản thu nhập của mình, bao gồm thu nhập từ nguồn trong nước và thu nhập từ nguồn nước ngoài.

Cá nhân không có quốc tịch Nhật Bản nhưng có địa chỉ cư trú tại Nhật Bản

Cá nhân không có quốc tịch Nhật Bản nhưng có địa chỉ cư trú tại Nhật Bản trong một năm dương lịch trở lên cũng phải nộp thuế thu nhập cá nhân cho tất cả các khoản thu nhập của mình, bao gồm thu nhập từ nguồn trong nước và thu nhập từ nguồn nước ngoài.

Cá nhân không có quốc tịch Nhật Bản nhưng có thu nhập từ nguồn tại Nhật Bản

Cá nhân không có quốc tịch Nhật Bản nhưng có thu nhập từ nguồn tại Nhật Bản, bao gồm thu nhập từ tiền lương, tiền công, thu nhập từ kinh doanh, thu nhập từ đầu tư,… cũng phải nộp thuế thu nhập cá nhân cho các khoản thu nhập đó.

3. Tại sao cần tra cứu thuế thu nhập cá nhân ở Nhật

Có nhiều lý do khiến người nộp thuế cần tra cứu thuế thu nhập cá nhân ở Nhật, bao gồm:

Kiểm tra xem số tiền thuế đã nộp đã chính xác chưa

Thuế thu nhập cá nhân ở Nhật Bản được tính theo biểu thuế lũy tiến từng phần, với mức thuế suất cao nhất là 45%. Do đó, việc tra cứu thuế thu nhập cá nhân là cần thiết để đảm bảo số tiền thuế đã nộp đã chính xác, tránh trường hợp nộp thiếu hoặc nộp thừa thuế.

Xem xét khả năng được hoàn thuế

Người nộp thuế có thể được hoàn thuế trong trường hợp số tiền thuế đã nộp vượt quá số tiền thuế phải nộp theo quy định. Do đó, việc tra cứu thuế thu nhập cá nhân là cần thiết để xem xét khả năng được hoàn thuế.

Lập kế hoạch tài chính

Thuế thu nhập cá nhân là một khoản chi phí quan trọng cần được tính đến khi lập kế hoạch tài chính cá nhân. Việc tra cứu thuế thu nhập cá nhân sẽ giúp người nộp thuế ước tính được số tiền thuế phải nộp trong năm, từ đó có kế hoạch tài chính phù hợp.

4. Các hình thức nộp thuế thu nhập cá nhân ở Nhật

Các hình thức nộp thuế thu nhập cá nhân ở Nhật Bản bao gồm:

Tự khai tự nộp

Tự khai tự nộp là hình thức người nộp thuế tự khai báo số tiền thuế phải nộp và nộp thuế cho cơ quan thuế. Hình thức này được áp dụng đối với các cá nhân có thu nhập từ các nguồn khác nhau, bao gồm thu nhập từ tiền lương, tiền công, thu nhập từ kinh doanh, thu nhập từ đầu tư,…

Để nộp thuế theo hình thức tự khai tự nộp, người nộp thuế cần chuẩn bị các giấy tờ sau:

- Tờ khai thuế thu nhập cá nhân (国税庁のホームページからダウンロードできます。)

- Bản sao giấy chứng minh nhân dân hoặc thẻ cư trú

- Bản sao tờ khai nhận lương hàng tháng (給与明細書)

- Bản sao các chứng từ chứng minh chi phí được khấu trừ (nếu có)

Người nộp thuế có thể nộp thuế theo hình thức tự khai tự nộp bằng cách gửi trực tiếp đến cơ quan thuế địa phương hoặc nộp trực tuyến thông qua trang web của Cơ quan Thuế Quốc gia Nhật Bản.

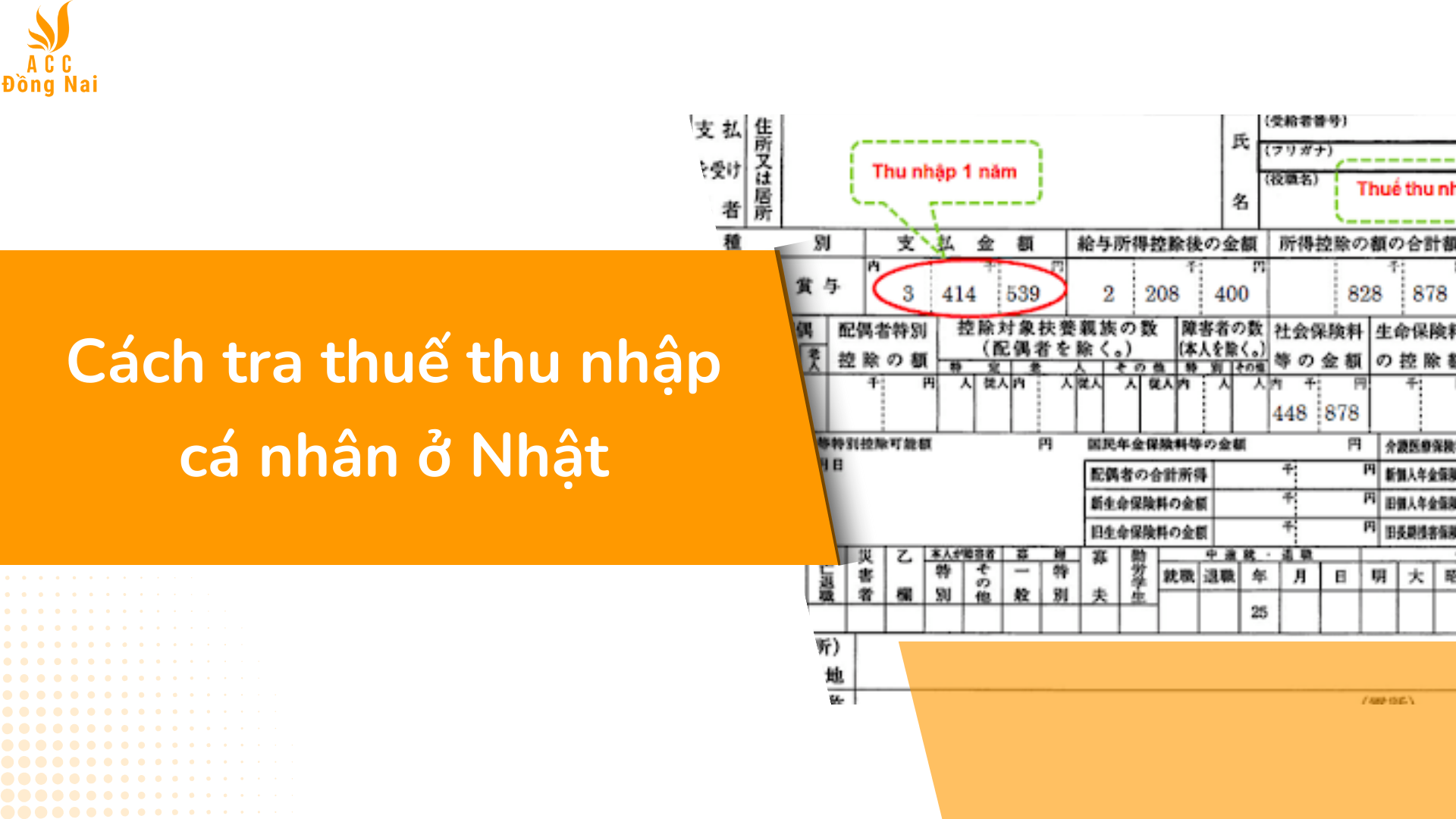

5. Cách tra thuế thu nhập cá nhân ở Nhật

Có 3 cách để tra thuế thu nhập cá nhân ở Nhật Bản:

Tra cứu trực tuyến

Người nộp thuế có thể tra cứu thuế thu nhập cá nhân trực tuyến thông qua trang web của Cơ quan Thuế Quốc gia Nhật Bản (国税庁). Để tra cứu, người nộp thuế cần nhập số thẻ My Number và mã xác minh.

Các bước tra cứu thuế thu nhập cá nhân trực tuyến như sau:

- Truy cập trang web của Cơ quan Thuế Quốc gia Nhật Bản (https://www.nta.go.jp/)

- Nhấp vào tab “My Number”

- Nhấp vào liên kết “My Number Card Service”

- Nhấp vào liên kết “Tax Information Inquiry”

- Nhập số thẻ My Number và mã xác minh

- Nhấp vào nút “Search”

Tra cứu qua điện thoại

Người nộp thuế có thể tra cứu thuế thu nhập cá nhân qua điện thoại bằng cách gọi đến tổng đài của Cơ quan Thuế Quốc gia Nhật Bản. Số điện thoại là 0120-992-189 (phí cuộc gọi là 30 yên/phút).

Các bước tra cứu thuế thu nhập cá nhân qua điện thoại như sau:

- Gọi điện đến số 0120-992-189

- Cung cấp số thẻ My Number cho nhân viên tổng đài

- Nghe nhân viên tổng đài đọc thông tin về thuế thu nhập cá nhân

Tra cứu trực tiếp

Người nộp thuế có thể tra cứu thuế thu nhập cá nhân trực tiếp tại cơ quan thuế địa phương. Để tra cứu, người nộp thuế cần cung cấp số thẻ My Number và các giấy tờ tùy thân khác.

Các bước tra cứu thuế thu nhập cá nhân trực tiếp như sau:

- Đến cơ quan thuế địa phương

- Cung cấp số thẻ My Number và các giấy tờ tùy thân khác cho nhân viên cơ quan thuế

- Nghe nhân viên cơ quan thuế đọc thông tin về thuế thu nhập cá nhân

6. Mức thuế thu nhập cá nhân ở Nhật

Mức thuế thu nhập cá nhân ở Nhật Bản được áp dụng theo biểu thuế lũy tiến từng phần, với mức thuế suất cao nhất là 45%.

Bảng thuế suất thuế thu nhập cá nhân ở Nhật Bản

| Thu nhập chịu thuế (triệu yên) | Mức thuế suất |

|---|---|

| 0 – 1.955 | 5% |

| 1.955 – 3.300 | 10% |

| 3.300 – 9.955 | 20% |

| 9.955 – 40.000 | 30% |

| Trên 40.000 | 45% |

Ngoài ra, người nộp thuế còn phải nộp thuế cư trú ở địa phương. Mức thuế cư trú ở địa phương được tính theo mức thuế suất cố định, dao động từ 2,1% đến 5,7%.

Ví dụ:

Một người có thu nhập chịu thuế là 5 triệu yên thì số tiền thuế thu nhập cá nhân phải nộp là:

Thuế thu nhập cá nhân = 5.000.000 yên * 5% = 250.000 yên

Ngoài ra, người nộp thuế còn phải nộp thuế cư trú ở địa phương là 2,1%, tương đương 105.000 yên.

Tổng số tiền thuế phải nộp là 355.000 yên.

7. Thời hạn nộp thuế thu nhập cá nhân ở Nhật

Thời hạn nộp thuế thu nhập cá nhân ở Nhật Bản được quy định như sau:

- Đối với cá nhân tự khai tự nộp: Chậm nhất là ngày 31 tháng 3 của năm sau năm dương lịch có thu nhập chịu thuế.

Đối với cá nhân có thu nhập từ tiền lương, tiền công:

- Trường hợp khấu trừ tại nguồn: Người sử dụng lao động nộp thuế cho cơ quan thuế chậm nhất là ngày 31 tháng 3 của năm sau năm dương lịch có thu nhập chịu thuế.

Trường hợp không khấu trừ tại nguồn: Người nộp thuế nộp thuế cho cơ quan thuế chậm nhất là ngày 31 tháng 3 của năm sau năm dương lịch có thu nhập chịu thuế.

Hy vọng qua bài viết, ACC Đồng Nai đã giúp quý khách hàng hiểu rõ hơn về Cách tra thuế thu nhập cá nhân ở Nhật (Cập nhật 2024). Đừng ngần ngại hãy liên hệ với ACC Đồng Nai nếu quý khách hàng có bất kỳ thắc mắc gì cần tư vấn giải quyết.

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN