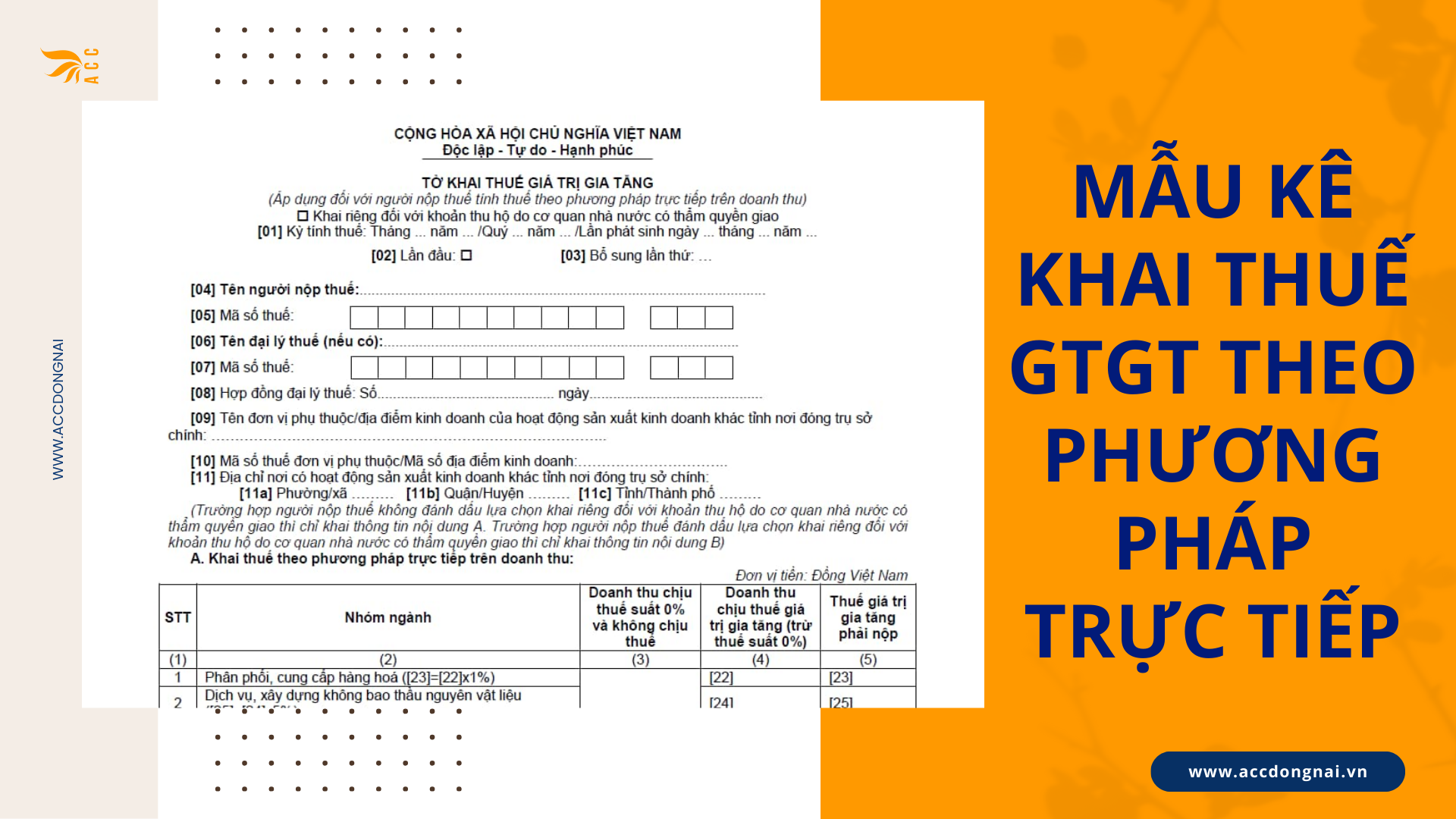

Dưới đây là một Mẫu kê khai thuế GTGT theo phương pháp trực tiếp, được sử dụng để báo cáo và nộp thuế giá trị gia tăng (GTGT) theo quy định của pháp luật thuế hiện hành. Đây là một công cụ quan trọng giúp các doanh nghiệp và cá nhân tuân thủ đúng quy định về thuế và đảm bảo tính minh bạch trong quản lý tài chính.

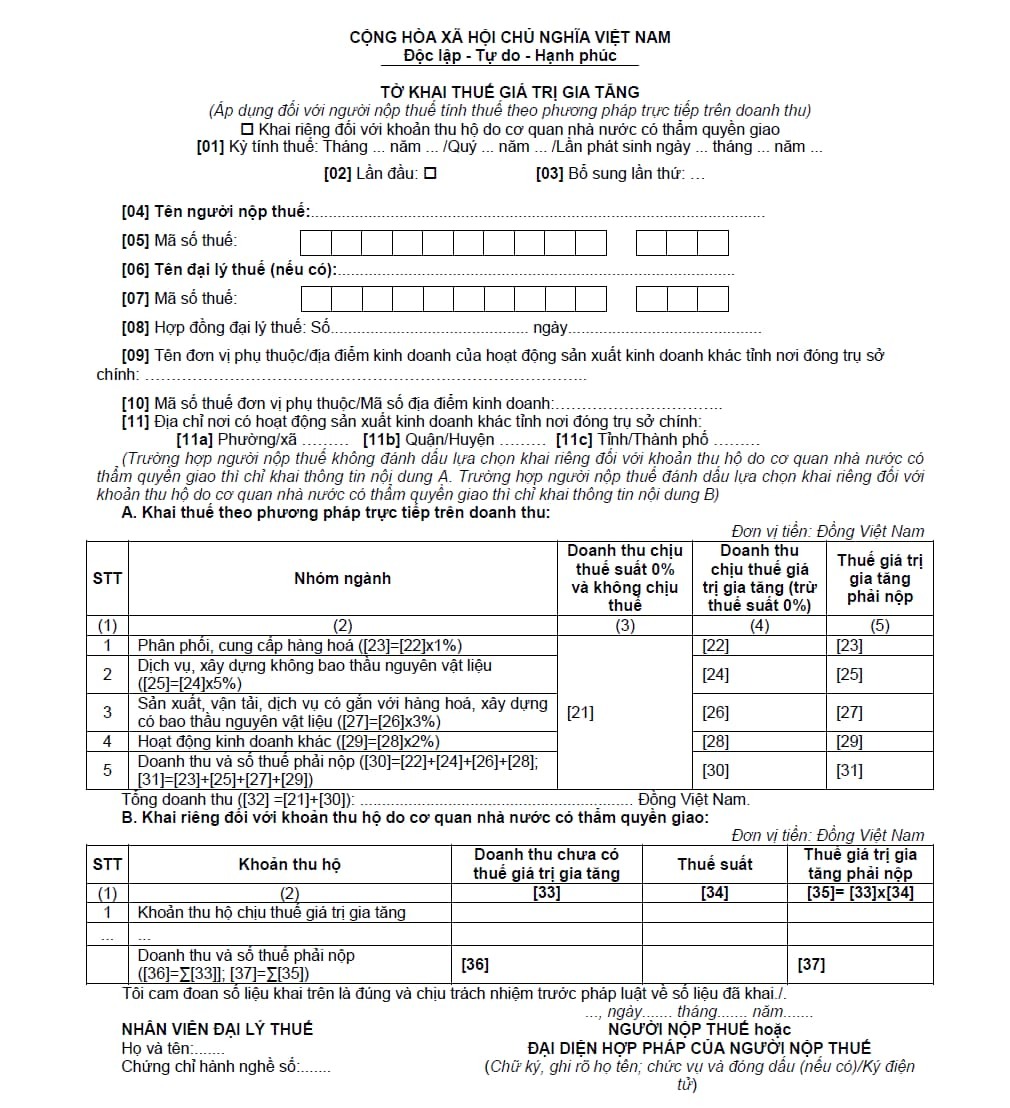

1. Cấu trúc của Mẫu tờ khai thuế GTGT theo phương pháp trực tiếp

2. Mẫu kê khai thuế GTGT theo phương pháp trực tiếp

3. Hướng dẫn lập tờ khai thuế GTGT theo mẫu số 04/GTGT

Trong trường hợp người nộp thuế có khoản thu hộ do cơ quan nhà nước có thẩm quyền giao theo quy định tại điểm c khoản 2 Điều 7 Nghị định 126/2020/NĐ-CP, phải tích chọn vào ô “Khai riêng đối với khoản thu hộ do cơ quan nhà nước có thẩm quyền giao” và khai chi tiết vào mục B của tờ khai.

[09], [10], [11]: Khai thông tin của đơn vị phụ thuộc, địa điểm kinh doanh đóng tại địa phương khác tỉnh nơi đóng trụ sở chính đối với các trường hợp quy định tại điểm b, c khoản 1 Điều 11 Nghị định 126/2020/NĐ-CP. Nếu có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Cục Thuế quản lý, chọn 1 đơn vị đại diện để kê khai vào chỉ tiêu này. Trong trường hợp nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Chi cục Thuế khu vực quản lý, chọn 1 đơn vị đại diện cho huyện do Chi cục Thuế khu vực quản lý để kê khai vào chỉ tiêu này.A. Khai thuế theo phương pháp trực tiếp trên doanh thu:

[21]: Khai thông tin doanh thu chịu thuế suất 0% và doanh thu không chịu thuế, không cần phải khai chi tiết theo từng nhóm ngành. [22]: Khai thông tin doanh thu chịu thuế giá trị gia tăng (trừ thuế suất 0%) đối với nhóm ngành phân phối, cung cấp hàng hoá. [23]: Khai thông tin thuế giá trị gia tăng phải nộp đối với nhóm ngành phân phối, cung cấp hàng hoá, được xác định theo công thức [23]=[22]x1%. [24]: Khai thông tin doanh thu chịu thuế giá trị gia tăng (trừ thuế suất 0%) đối với nhóm ngành dịch vụ, xây dựng không bao thầu nguyên vật liệu. [25]: Khai thông tin thuế giá trị gia tăng phải nộp đối với nhóm ngành dịch vụ, xây dựng không bao thầu nguyên vật liệu, được xác định theo công thức [25]=[24]x5%. [26]: Khai thông tin doanh thu chịu thuế giá trị gia tăng (trừ thuế suất 0%) đối với nhóm ngành sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu nguyên vật liệu. [27]: Khai thông tin thuế giá trị gia tăng phải nộp đối với nhóm ngành sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu nguyên vật liệu, được xác định theo công thức [27]=[26]x3%. [28]: Khai thông tin doanh thu chịu thuế giá trị gia tăng (trừ thuế suất 0%) đối với nhóm ngành hoạt động kinh doanh khác. [29]: Khai thông tin thuế giá trị gia tăng phải nộp đối với nhóm ngành hoạt động kinh doanh khác, được xác định theo công thức [28]=[29]x2%. [30]: Khai thông tin tổng doanh thu chịu thuế giá trị gia tăng (trừ thuế suất 0%) theo công thức [30]=[22]+[24]+[26]+[28]. [31]: Khai thông tin tổng số thuế giá trị gia tăng phải nộp theo công thức [31]=[23]+[25]+[27]+[29]. [32]: Khai thông tin tổng doanh thu theo công thức [32]=[21]+[30].B. Khai riêng đối với khoản thu hộ do cơ quan nhà nước có thẩm quyền giao:

Trường hợp người nộp thuế có khoản thu hộ do cơ quan nhà nước có thẩm quyền giao theo quy định tại điểm c khoản 2 Điều 7 Nghị định 126/2020/NĐ-CP.

[33]: Khai thông tin doanh thu có thuế GTGT của khoản thu hộ được cơ quan nhà nước có thẩm quyền giao. [34]: Khai thông tin thuế suất thuế GTGT của khoản thu hộ được cơ quan nhà nước có thẩm quyền giao. [35]: Khai thông tin thuế giá trị gia tăng phải nộp của khoản thu hộ được cơ quan nhà nước có thẩm quyền giao. Số liệu tại cột này được xác định theo công thức [35] = [33] x [34]. [36], [37]: Khai thông tin tổng doanh thu chưa có thuế GTGT, thuế GTGT phải nộp theo công thức [36]= tổng cộng cột [33]; [37]= tổng cộng cột [35].4. Phương pháp tính thuế GTGT trực tiếp trên doanh thu áp dụng với đối tượng nào?

Phương pháp tính thuế GTGT trực tiếp trên doanh thu áp dụng cho các đối tượng sau:

- Doanh nghiệp nhỏ và vừa có mức doanh thu bán hàng hóa, dịch vụ trong năm liền kề trước không vượt quá 200 tỷ đồng. Cũng như doanh nghiệp mới thành lập, chưa có doanh thu trong năm liền kề trước.

- Hộ kinh doanh và cá nhân kinh doanh có mức doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch cao hơn 100 triệu đồng.

- Các doanh nghiệp, hộ kinh doanh và cá nhân kinh doanh hoạt động trong lĩnh vực kinh doanh vàng, bạc, đá quý.

- Doanh nghiệp, hộ kinh doanh và cá nhân kinh doanh xuất khẩu hàng hóa, dịch vụ.

5. Mọi người cùng hỏi

Làm thế nào để tính toán số tiền thuế GTGT phải nộp dựa trên mẫu này?

Số tiền thuế GTGT phải nộp được tính dựa trên doanh số bán hàng và tỷ lệ thuế GTGT áp dụng, sau khi đã trừ đi các khoản khấu trừ hợp lệ.

Thông tin và tài liệu cần chuẩn bị trước khi điền mẫu kê khai thuế GTGT là gì?

Cần chuẩn bị sổ sách kế toán, hóa đơn, chứng từ liên quan và các tài liệu hỗ trợ khác để đảm bảo tính chính xác và minh bạch.

Hậu quả của việc không nộp hoặc nộp không đúng mẫu kê khai thuế GTGT là gì?

Vi phạm pháp luật thuế có thể dẫn đến mức phạt tiền và các biện pháp xử lý khác từ cơ quan thuế, đồng thời có thể ảnh hưởng đến uy tín và hoạt động kinh doanh của doanh nghiệp.

Hy vọng qua bài viết, ACC Đồng Nai đã giúp quý khách hàng hiểu rõ hơn về Mẫu kê khai thuế GTGT theo phương pháp trực tiếp. Đừng ngần ngại hãy liên hệ với ACC Đồng Nai nếu quý khách hàng có bất kỳ thắc mắc gì cần tư vấn giải quyết.

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN